Kategorie Blogu

Spoření nebo investice?

08.03.2019 | Tomáš Ježek

Věčná otázka u klientů i téma debat s kamarády je, jak správně zhodnotit peníze a v čem je tedy ten rozdíl? Nezáleží na tom, jaký produkt využijete, je to hlavně o vašem myšlení, disciplíně a o výši odložených prostředků na cíle, které jste si určili. Jedině tak se můžou splnit.

Co vůbec znamená spořit a co investovat?

Spoření: je většinou krátkodobé zhodnocení finančních prostředků, takže vlastně odkládám peníze na nějakou věc nebo událost, na kterou z jedné výplaty nestačím. V praxi to znamená, že svoje výdaje jen na chvíli odložím a peníze utratím za konkrétní věc v blízké době.

Investice: jde o dlouhodobé zhodnocení peněz, je to nákup majetku, kterému se v čase vyvíjí cena. Představte si to jako nákup nemovitosti, na které máte podíl a cena této nemovitosti v čase buď roste, nebo klesá. To znamená, že buď vydělávám, nebo ne.

Rozdíly v produktech, aneb jak dnes Češi spoří/investují?

Zdroj obrázku: https://media.novinky.cz/501/735014-gallery1-ryein.jpg

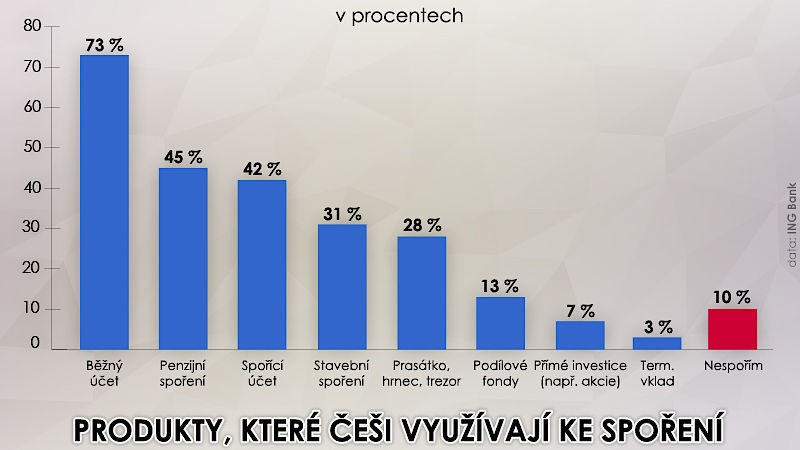

Zde vidíme praktickou ukázku, jak lidé zhodnocují peníze: na 1. místě je běžný účet. Následují produkty s formou státní podpory jako je stavební spoření a doplňkové penzijní spoření, dokonce i prasátko, hrnec a trezor mají navrch před podílovými fondy a investicemi do akcií. Čím to je???

Dle mé zkušenosti je to obavou lidí, aby o peníze nepřišli. A také množstvím možností, jak peníze zhodnocovat. Lidé nemají nikoho, s kým by se poradili a rozhodli se dle doporučení odborníka. Banky obecně nemají jako cíl u klienta zařídit, aby bohatl, ale spíše si ho takzvaně “zaháčkovat” produkty, jako je hypotéka, kontokorent, kreditní karta, spotřebitelský úvěr. U klientů, kteří mají na účtu naspořenou nějakou vyšší částku, případně mají vyšší měsíční příjem, je ale přístup banky jiný. Z banky se Vám ozve odborník, který poradí zainvestovat peníze, ale je tu zase háček, je to opravdu odborník? Má na to vzdělání a zkoušky, aby mohl poskytovat radu? Pracovník banky, tedy bankovní poradce má zkoušky u ČNB na zprostředkování, což znamená, že Vám dá na výběr z několika možností - v tu chvíli přebíráte riziko vy jako klienti! Pokud najdete odborníky se zkouškou z investičního poradenství, tak máte záruku, že s vámi vyplní investiční dotazník, který ukáže, jaké jsou vaše zkušenosti a na základě těchto zkušeností doporučí produkt, který odpovídá cíli, jenž si dopředu stanovíte (nejčastěji jde třeba o dřívější doplacení hypotéky, úspory na důchod nebo na studium dětí). Riziko při poškození klienta nese poradce, nikoliv klient.

Jak se z tohoto grafu poučit?

Lidé by se měli přestat bát a měli by nechávat v bance jen tolik peněz, aby pokryli svoje půlroční výdaje. Zbytek by měli po konzultaci s odborníkem investovat do majetku, který jim časem může vytvořit takzvaný pasivní příjem: představte si to na průměrném klientovi, člověk s čistým příjmem 20.000,- by si dle ideálního rozložení měl odkládat 20% svých příjmů na budoucí potřebu, jako je právě renta a doplacení hypotéky. Díky této rezervě je schopen vytvořit pasivní příjem ve výši jeho nákladů a této situaci říkáme finanční nezávislost. A to je cíl u každého klienta.

Zdroj grafu: https://media.novinky.cz/500/735003-original1-veaf3.jpg

Jak jsou na tom dnes Češi s odkládáním peněz?

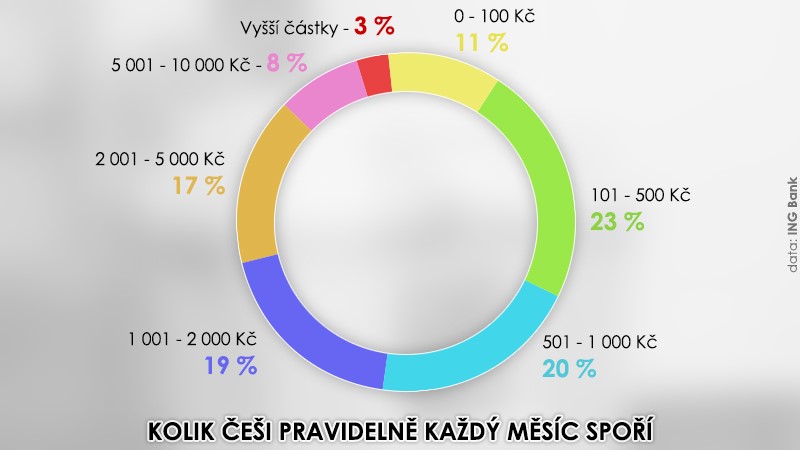

Z tohoto grafu jasně vyplývá, že lidé jen v 28% případů dokáží ze svého příjmu odložit 10% a více. V 19% odkládají od 5% - 10%, což není úplně zlé, jen k tomu využívají produkty, které buď neslouží ke spoření a nebo nemají požadovaný efekt zhodnocení - viz 1. obrázek.

Co s tím?

Každý by si měl uvědomit, co chce od života nyní, za 5, 10 a více let. Podle toho nastavit své portfolio, a to nejlépe s někým, kdo dané věci rozumí a může vás vést na cestě k cíli.

Na co Češi dnes spoří?

Zdroj grafu: https://media.novinky.cz/500/735001-original1-z4atn.jpg

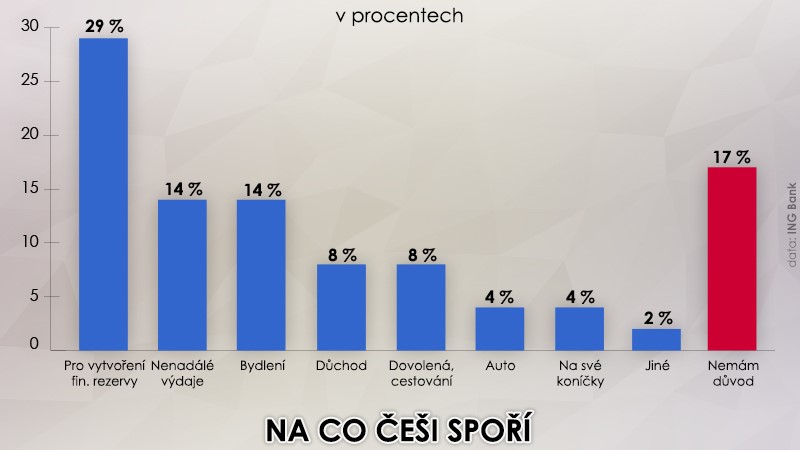

Jaké mají Češi cíle? Proč vlastně peníze spoří/odkládají?

Většina lidí odkládá na finanční rezervu nebo také finanční polštář, je to pro ně forma jistoty při nenadálých výdajích nebo v případě ztráty zaměstnání. Ideální je mít rezervu ve výši půlročních nákladů, a to na spořícím nebo běžném účtu. Češi mají na běžných účtech přes 2,5 bilionů korun - toto jsou ty prostředky, které je třeba investovat chytře tak, aby je “nepožírala” inflace. A neutráceli jsme je za mnohdy zbytečné výdaje.

V dnešní době je v kurzu vlastní bydlení, na které dle ČNB potřebujeme 20% finančních prostředků z kupní ceny nemovitosti ze svých vlastních zdrojů. Příklad: chci nemovitost v Brně 2+1 cca 3.500.000,- Kč, musím tedy ze svého dát 700.000,- Kč. Otázkou je, kdo to dnes má? Kdo nad vlastním bydlením už přemýšlel? Co tedy pro to už dnes děláte?

Stejně tak je to s důchody, kdo přemýšlí nad tím, co bude a jak by chtěl žít v době, kdy už nemusí chodit do práce? Zde platí jednoduché pravidlo, čím dřív začnu, tím dřív můžu v práci skončit. Jaké by bylo mít jistotu, že když půjdu do důchodu, nemusím být plně závislý na státu, na tom, kolik mi zrovna přidělí důchod, bydlet ve svém, nemít velké náklady a moci si tedy splnit sny, které jsem díky zaměstnání neměl možnost uskutečnit?

Ti z vás, kteří nevíte, nebo přemýšlíte, co s vašimi úspory, není lepší doba než teď, abyste s tím něco udělali a úvahy přeměnili v činy. Je jen na každém z nás, jak se budeme chovat ke svým mnohdy těžce vydělaným penězům, za co je budeme utrácet a co pro svoji budoucnost uděláme. Přeji všem, aby se jim povedlo zvítězit nad sebou a splnit si své sny!

Více o autorovi článku: Tomáš Ježek

Zpět do bloguPodobné články

Finanční poradenství vstoupilo do třetí generace

16.11.2021 | Aleš Plch

Finanční poradce už nemůže být jen poslíček, který vám donese do obýváku smlouvu na stavebko. “Dokonce nestačí, aby rozuměl financím, musí být i osobnost, která vám dokáže rozmluvit špatn… Číst dále

Díky své práci vede život, jaký chtěl. Je ředitelem, ale stále cítí nutnost posouvat se dál

16.11.2021 | Aleš Plch

Aleš Plch měl už jako student jasno, že se s průměrnou mzdou nespokojí. Kupředu ho hnaly ambice, na jejichž základě se pustil do podnikání. Právě příležitost podnikat by měl podle něj dostat každý, jelikož se jedná o cennou zku&scaron… Číst dále

Spořící účet...který je nejlepší?

17.03.2019 | Ing. Iveta Boubalová

Poslední roky se se spořicími účty roztrhl pytel a nabízí je snad už každá banka. Který z nich je ovšem ten „nejvýhodnější“ a který naopak stojí za nic? Tuhle otázku dneska slý… Číst dále